Разбор: Что нужно знать про закон о налоговых злоупотреблениях

18 июля 2017 года президент России подписал поправки к федеральному закону №163, направленные на предотвращение злоупотреблений своими правами со стороны налогоплательщиков для уклонения от уплаты налогов. Закон вступит в силу в течение месяца с момента опубликования. Представители налоговой службы считают, что теперь предпринимателям придётся тщательнее выбирать контрагентов и отказаться от некоторых схем работы.

Эксперты Ediweb разобрались в нововведениях, которые вероятно скажутся на многих компаниях.

Что произошло?

Работа над законопроектом началась несколько лет назад, и за это время он претерпел значительные изменения. В Налоговом кодексе появилась новая статья (54.1), запрещающая уменьшать налоговую базу (сумму налога), если были искажены сведения о фактах хозяйственной жизни (совокупности таких фактов) или об объектах налогообложения. Закон также препятствует использованию «фирм-однодневок».

Новыми положениями закреплены критерии тех сделок и операций, которые будут считаться обоснованными для налогообложения. Уменьшить налоговую базу можно будет только при одновременном соблюдении двух условий:

- Основной целью сделки не является неуплата налога;

- Обязательство по сделке исполнено именно стороной договора или лицом, которому передано право исполнения по договору или закону.

Признаки необоснованной налоговой выгоды теперь выглядят следующим образом:

- Подписание первичных учетных документов неустановленным или неуполномоченным лицом;

- Нарушение контрагентом налогоплательщика законодательства о налогах и сборах;

- Если у налогоплательщика есть альтернатива получения того же результата экономической деятельности с помощью других не запрещённых сделок, уменьшать сумму налога будет запрещено.

По сути, закон обязывает налогоплательщиков самостоятельно проверять, кем исполняются обязательства по договорам и существуют ли основания для фактического исполнения договоров иными лицами. Если у компании не будет документов, подтверждающих надлежащее исполнение договоров, то это может стать основанием для отказа в вычете расходов и сумм НДС.

Зачем принят этот закон?

В ФНС поясняют, что ранее в Налоговом кодексе отсутствовали нормы, которые запрещали злоупотребление правомерными действиями для возмещения налогов или их неуплаты.

Подкованные по юридической части компании могли использовать букву закона для получения собственной выгоды, чтобы вывести прибыль из-под налогообложения или размыть налогооблагаемую базу.

Чтобы оценить и доказать необоснованность такой выгоды налоговикам приходилось руководствоваться отдельными постановлениями Высшего Арбитражного суда. К примеру, если компания совершала операции с товарами, которые никогда не были произведены или не могли быть произведены в тех объёмах, что указаны в бухгалтерских документах; либо компания не обладала необходимым штатом управленческого и технического персонала, складами, производственными активами, это могло привести налоговую инспекцию к определённым выводам. Но прямого запрета на такие действия в законе не было.

Налоговая могла лишь подозревать компанию в нарушении, ведь сам по себе факт недавней регистрации ООО, взаимозависимость участников сделок, разовый характер операций, расчёты через один банк – не могли служить основанием для признания налоговой выгоды необоснованной. Требовалось собрать совокупность фактов и найти другие обстоятельства.

Поэтому налоговые органы стремились устранить этот «пробел» в законодательстве.

Налогоплательщик должен понимать, с кем он непосредственно заключает договор, имеет ли контрагент опыт, возможность исполнения этого договора, будут ли работы реально выполнены. Согласитесь, довольно странно звучит утверждение, что налогоплательщик не обязан проверять компанию, с которой собирается заключать контракт, серьёзно влияющий на его финансовую деятельность. Уже сегодня большинство участников хозяйственного оборота исходя из своих возможностей организуют систему контроля по отбору контрагентов.

Законом закреплён запрёт на учёт налогоплательщиком в целях налогообложения операций и сделок, которые подпадают под «критерии порочности», установленные новыми положениями. Это операции и сделки, имеющие основной целью неуплату налога, а также нереальные сделки. При этом закреплено, что такие факты доказываются налоговыми органами только в ходе налоговых проверок. Формальные претензии к поставщикам при отсутствии фактов, опровергающих реальность совершения операции, не свидетельствуют о злоупотреблениях.

Сергей Аракелов, заместитель главы Федеральной налоговой службы России в интервью «Коммерсанту»

Что нужно делать?

А теперь коротко о тех последствиях, которые несёт в себе новый закон для предпринимателей:

- Придётся строже проверять контрагентов, например, через специальный сервис на сайте налоговой. Не подписывать договоры с явно сомнительными юрлицами;

- Нужно внимательнее следить за наличием актов выполненных работ и содержанием договоров. По возможности, использовать электронный документооборот в работе с контрагентами. Например, обмениваться электронными универсальными передаточными документами (УПД), которые одновременно заменяют и счета-фактуры, и накладные, и акты;

- Настоятельно рекомендуется применять усиленную квалифицированную электронную подпись, которая придаёт юридическую значимость практически любому документу свободного формата;

- Специально использовать уловки для ухода от налогов, используя букву закона, теперь будет сложнее. Это можно будет расценить как нарушение закона.

- Но доказать нарушение налоговая инспекция сможет только по результатам камеральных или выездных проверок. За бизнесом в этом отношении закреплена «презумпция добросовестности».

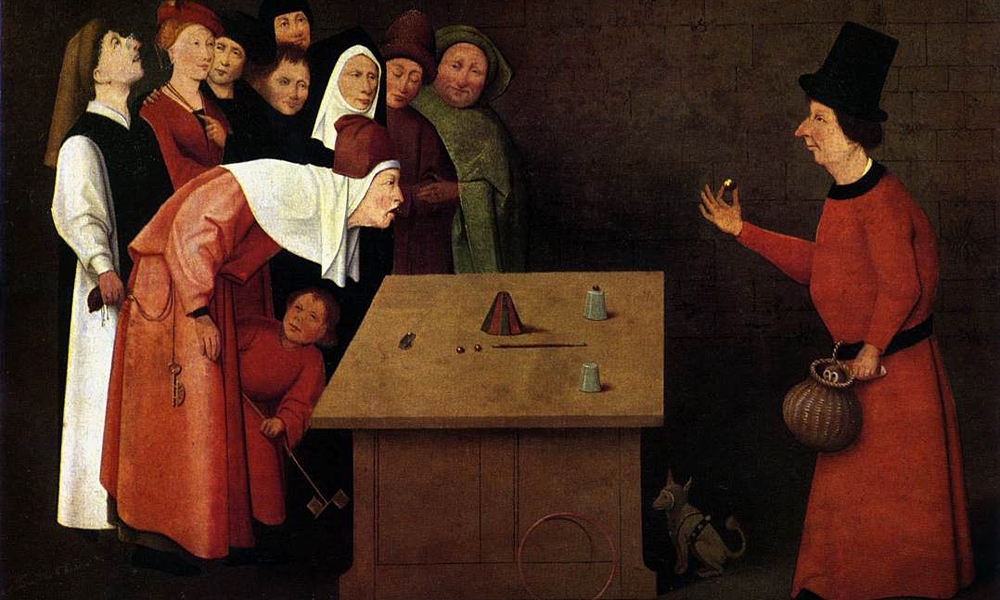

Для иллюстрации материала использован фргамент репродукции картины «Фокусник (ловкач)», приписываемой Иерониму Босху.